こんにちは、マネ子です!

普段から口座にお金を預けたり、引き出したりするのに活用している銀行ですが、そもそも銀行がどのような仕組みで成り立っているのかをご存知ですか?

日本銀行(通称日銀)も含め、日本にある銀行は、すべてが民営の法人(会社)です。

民営ということは、税金で成り立っているわけではなく、会社として売り上げを上げることにより、成り立っています。

そこで今回は・・・

- そんな銀行がどうやって成り立っているのか

- どんな役割を持っているのか

などの銀行の基礎の基礎を分かりやすく解説していくので、ぜひこの機会に学んでいきましょう!

銀行の仕組みとは

冒頭で書いた通り、銀行も民営なので、売り上げを上げる必要があります。

そんな銀行が行っている業務は、主に2つあるので見ていきましょう。

- お金を預かる

- お金を貸し出す

①お金を預ける

1番の「お金を預かる」というサービスに関しては、皆さんも普段から活用していますよね!

銀行には、顧客それぞれの「口座」が存在し、その口座へお金を一時的に預けてもらったり、預けてあるお金を引き出してもらったりします。

ここで忘れがちなのが「利息」という仕組みで、銀行は「お金を預かる=お金を借りる」ということなので、お金を預けてくれる顧客に利息を支払います。(利息は本当に小さいので忘れがちですね)

ここまでは、お金を預けてもらって利息を払っているだけなので、売り上げは立っていません。

②お金を貸し出す

銀行は、お金を預かる以外に、その逆の「お金を貸し出す」こともしています。

- 住宅ローン

- 教育ローン

- マイカーローン

- 事業ローン

などなど、割と馴染みのある(聞いたことのある)ものも、あるのではないでしょうか?

先ほども書いた通り、お金を貸し出すと「利息」という形で、貸し出している金額(元本)の〇%をもらう事ができます。

そして、銀行が顧客に支払う利息よりも、顧客が銀行に支払う利息の方が多いので、銀行は「利益」を出すことが出来るんですね!

顧客が銀行に支払う利息ー銀行が顧客に支払う利息=銀行の利益

また、日本の経済を回すのも銀行の役割で、その為に使われる「信用創造」という仕組みにも、「お金を貸す」ということが重要になります。

銀行がお金を増やせる「信用創造」の仕組みとは

銀行は民間企業ですが、「経済をまわす」という重要なミッションがあります。

経済をまわすとは、簡単に言うと「国、企業、個人の間でお金を生み出し、循環させる」ことです。

そんな重要な役割を担う銀行が取り入れている仕組みが、「信用創造」という仕組みになります。

信用創造とは、保有している現金以上のお金を貸し出すことで、お金が増えていく仕組みのことです。

もう少し詳しく見ていくために、例を参考にしながら理解を深めていきましょう!

ある投資家Aが銀行Bに1000万円を預け入れました。

これは、銀行が投資家Aに1000万円のお金を借りたことになるので、銀行Bは投資家Aに利子を払う必要があります。

その利子を払ったり、経済活動を円滑に動かしたりするために「信用創造」という仕組みを活用していきます。

以下、その後の流れです。

- 投資家Aから預かった1000万円のうち、支払準備金として10%(100万円)を日本銀行に保管する。→(※準備預金制度)

- 残りの90%(900万円)を、借り入れしたい企業Cに貸し出す。

- 企業Cも借りた900万円を手元に置いとくわけではないので、銀行Dに預け入れる。

- 企業Cから預かった900万円のうち、支払準備金として10%(90万円)を日本銀行に保管する。

- 残りの90%(810万円)を、借り入れしたい企業Eに貸し出す。

- 企業Eも借りた810万円を手元に置いとくわけではないので、銀行F預け入れる。

- これを繰り返していく

上記を表で表すと、以下のようになります。

| 預金 | 準備金(※) | 貸し | |

| 銀行B | 1000万円 | 100万円 | 900万円 |

| 銀行D | 900万円 | 90万円 | 810万円 |

| 銀行F | 810万円 | 81万円 | 729万円 |

| ・・・ | ・・・ | ・・・ | ・・・ |

| 合計 | 1億円 | 1000万円 | 9000万円 |

最初に銀行Bに預けられた1000万円が、準備金100万円と貸出900万円に分けられます。

貸し出された900万円は、結果的に銀行Dへ預け入れられ、それがまた準備90万円と貸出810万円に分けられていますね。

このように繰り返していくと、最終的に銀行全体での預かり金の合計は、10倍まで膨れ上がっていきます。(準備率が10%の場合)

少し不思議な感じがしますが、これが「信用創造」の仕組みで、お金を生み出しています。

(※)なお、銀行が無限にお金を増やさないようにするために、支払準備金(準備金制度)というものがありますが、詳しくは後述します。

このようにして、銀行はお金を生み出し、世の中に循環させているんですね!

銀行と闇金の違いとは

銀行と闇金の大きな違いは、「与信があるか無いか」です。

- 銀行:返済見込みがある顧客にのみ、融資を行う

- 闇金:返済見込みがない顧客にも、融資を行う

貸金業法という法律で、返済見込みのない顧客には融資してはいけないことになっています。

しかし、闇金と呼ばれる業者では、返済見込みがない顧客と分かっていても融資をし、法外な利子を請求し、取り立てます。

もちろん違法なので、マネしてはいけませんし、絶対に闇金では融資(お金を借りる)受けてはいけませんよ!

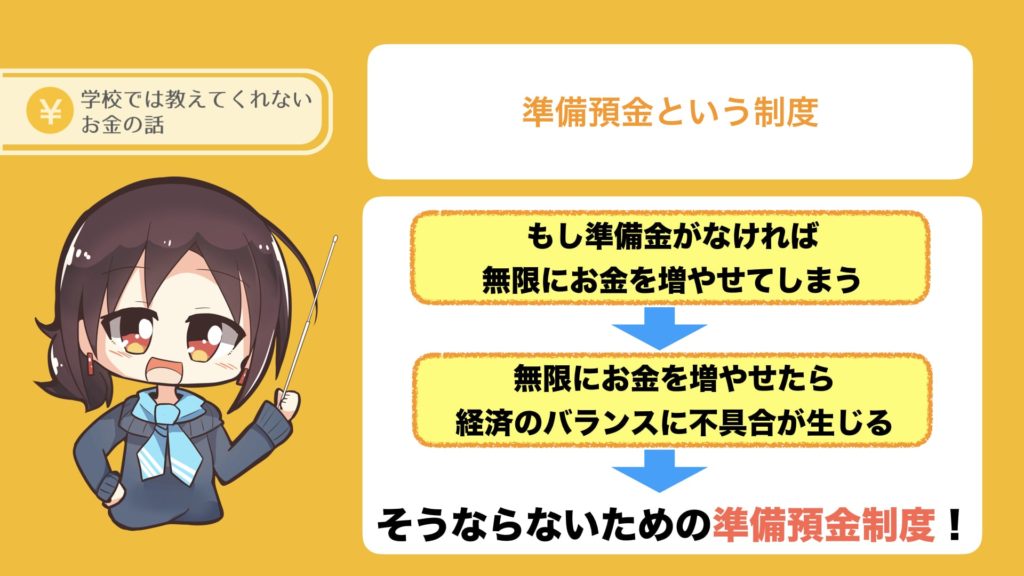

準備預金という制度

ここまで、銀行が成り立つ理由や信用創造の仕組みについて見てきました。

その中でも信用創造は経済を発展するためには、重要な仕組みなのですが、準備金がなければ無限にお金を増やすことが出来てしまいます。

そうなると、経済のバランス(お金のバランス)に不具合が生じてくるので、あるルールができました。

それが、先ほど信用創造のところでも軽くでてきた「準備預金制度」です。

準備預金制度とは、簡単にいうと「銀行が預かっている一定比率のお金を日本銀行へ預ける」ことを義務化した制度です。

この準備預金制度により、信用創造で増やすお金の量を調整しています。

ただし現在では、金融緩和や引き締めには使われておらず、短期金融市場における資金の需要を安定的で、かつ予測可能なものとするために活用されています。

まとめ:信用創造はお金を生み出す経済成長には欠かせない仕組み

- 銀行はお金を「預かる」ことと「貸し出す」ことをしている

- 信用創造とは、お金を生み出し、循環させること

- 銀行と闇金の違いは、「与信」の有無

- 準備預金制度があるので信用創造によって無限にお金が増えない

今回は、銀行の仕組みやお金を生み出す仕組み「信用創造」について見てきました。

この仕組みは、とても画期的な仕組みに見えますが、銀行という存在の「信用」があって初めて成り立つ仕組みです。

もしも銀行に信用が無くなれば、たちまち国民は、銀行からお金を引き出そうとするので、現金以上の貸し出しをしている信用創造の仕組みは、成り立たなくなってしまいます。

ですので、この「信用創造」に関して賛否両論ありますが、お金を生み出し、経済の発展に寄与してきた事は間違いない事実です。

こういった銀行の仕組みを知り、経済の基礎をおさえるのも、お金を取り扱う際には大切になってくるので、少しずつ理解していきましょう!