こんにちは、マネ子です!

みなさんは「ふるさと納税」ってご存知ですか?

「ふるさと納税」とは、自分が応援したい自治体に寄附できる制度のこと。

税金の還付や控除が受けられるほか、返礼品をゲットできるというメリットがあります。

本記事では、ふるさと納税とは何か?といった基本的なことから、ふるさと納税をおこなう流れ、メリット・デメリットについて、初心者向けにわかりやすく伝えていきます。

Contents

ふるさと納税ってなに?

ふるさと納税とは、応援したい自治体を自由に選んで寄附できる制度のこと。

総務省のふるさと納税ポータルサイトでは、次のように説明されています。

「納税」という言葉がついているふるさと納税。

実際には、都道府県、市区町村への「寄附」です。

一般的に自治体に寄附をした場合には、確定申告を行うことで、その寄附金額の一部が所得税及び住民税から控除されます。ですが、ふるさと納税では原則として自己負担額の2,000円を除いた全額が控除の対象となります。

ここに書かれてあるように、ふるさと納税をした場合、自己負担額の2,000円を除いた全額が所得税および住民税から控除されます。

さらに、寄附した自治体から地域の特産品など返礼品を受け取ることができます。

ここまで読んで、

と疑問を感じる人がいるかもしれませんが、そんなことはありません。

縁もゆかりもない土地であっても、「観光で訪れて好きになった」「テレビで自治体の取組を知って応援したいと思った」といった理由で自由に選んで良いんです。

それこそ「返礼品が豪華だから」という理由で寄附先を選んだってOKなんですよ。

- ふるさと納税とは、好きな自治体に寄附できるしくみのこと

- 寄附先(納税先)は自由に選ぶことができる

- 自己負担額の2,000円を除いた全額が税金の控除対象になる

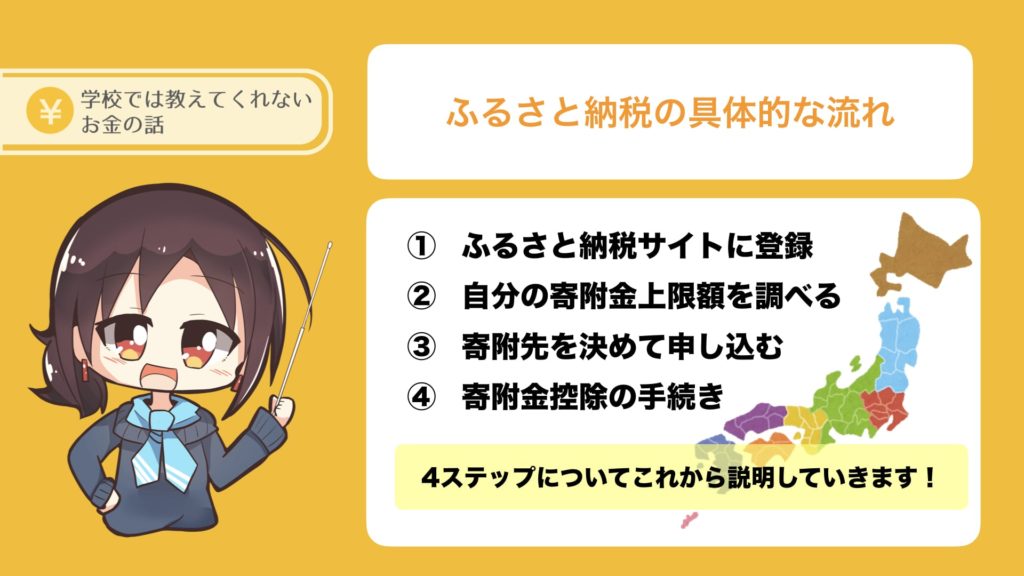

ふるさと納税の具体的な流れ

税金の話がからんでくるため「ふるさと納税ってややこしそう」と思っている人もいるかも知れませんが、やり方は意外と簡単。

ふるさと納税は、たったの4ステップでできちゃうんです!

- ふるさと納税サイトに登録する

- 自分の寄附金上限額がいくらか調べる

- 寄附したい自治体を決めてサイトから申し込む

- 寄附金控除の手続きをおこなう

各ステップごとに、くわしく説明していきますね。

STEP1.ふるさと納税サイトに登録する

ふるさと納税ができるサイトは、いくつかあります。

人気どころは以下4サイトですが、基本的にはどれを選んでもOKです。

サイトによって取り扱いのある自治体が異なるということや、ポイント制度でよりお得にふるさと納税できるところがある、ということは覚えておくと良いでしょう。

ふるさと納税サイトを選ぶときは、取扱数やお得なポイント制度も要チェック!

例えば、楽天ふるさと納税を通して寄附すると、楽天ポイントが貯まりますし、貯まった楽天ポイントで寄附することもできます。

各サイトの特徴を以下表にまとめてみましたので、参考にしてみてくださいね。

| ふるさとチョイス | 返礼品掲載数&利用率がNo.1 |

|---|---|

| さとふる | 認知度No.1 |

| ふるなび | 寄附金額に対し1%のAmazonギフト券コードを受け取れる |

| 楽天ふるさと納税 | 寄附金も楽天ポイント付与の対象となる |

上にまとめましたとおり、楽天ユーザーであれば「楽天ふるさと納税」、Amazonをよく利用するという人であれば「ふるなび」がそれぞれおすすめです。

特にポイントを集めていないという方は、実際に4つのサイトを訪問してみて、サイトの使いやすさが自分にとってしっくりくるところを選ぶというのでも良いと思います!

STEP2.自分の寄附金上限額がいくらか調べる

控除を受けられる金額には、年収や家族構成によって上限があります。

上限金額を超えて寄附すること自体はできますが、その分については控除の対象とならない点は注意が必要です。

寄附金上限額を超えて寄附することはできるが、その分は控除対象外!

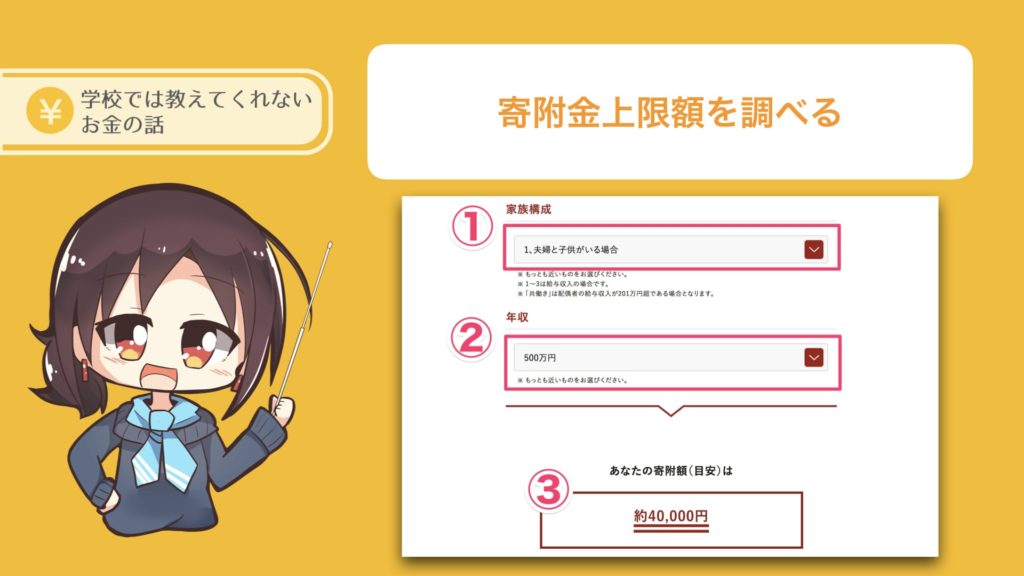

自分の寄附金上限金額は、ふるさと納税サイトのシミュレーターで簡単に計算することができます。

たとえば、ふるさとチョイスの「還付・控除限度額計算シミュレーション」では、以下のように①家族構成と②年収を選択するだけで、③寄付金額の目安を教えてくれます!

他のふるさと納税サイトも同様のシミュレーションツールを用意していますので、自分がいくら寄附できるかをチェックしておきましょう。

他のふるさと納税サイトも同様のシミュレーションツールを用意していますので、自分がいくら寄附できるかをチェックしておきましょう。

STEP3.寄附したい自治体を決めてサイトから申し込む

ふるさと納税サイトへ登録して、寄付金額上限目安が分かったら、いよいよ寄附です。

ふるさと納税サイトでは、

- 返礼品

- 自治体

- 寄附金の使い道

- おすすめ

- ランキング

といった方法で寄附先を検索することができます。

「この自治体を応援したいからここへ寄附しよう」

「この返礼品が欲しいからこの自治体へ寄附しよう」

「寄附したお金の使い道で決めよう」

このように、寄附先を決める基準はあなた次第。

ぜひいろいろ見比べて、納得できる寄附先を探してくださいね。

申込み方法自体は、ネットショッピングを1度でもやったことがある人なら迷うことはないと思います。

寄附先を選んで、数量を入れて、内容を確認したら、申込みボタンをクリック。

あとは、寄附金受領証明書と返礼品が届くのを待つだけです。

ちなみに、寄附金受領証明書は確定申告の際に必要となる書類です。大切に保管しましょう。

寄附金受領証明書と返礼品は同時に配達されるとは限りません。返礼品の発送が数カ月先といった場合は、寄附金受領証明書が先に郵送されます。

STEP4.寄附金控除の手続きをおこなう

寄附金控除の手続きについては、必要な人とそうでない人がいます。

- 確定申告を必要とする人(自営業者、医療費控除などを受ける)→手続きが必要

- 確定申告を必要としない人→手続き不要

確定申告を必要としない人は自分で寄附金控除手続きをしなくとも税金控除が受けられますが、確定申告が必要な人が寄付金控除の手続きをしなければ税金控除は受けられません。

ですので、自分が確定申告をする必要があるかどうかは事前に確認しておきましょう。

ふるさと納税のメリット

- 税金控除(所得税・住民税)が受けられる

- 返礼品がもらえる

- 地域の活性化や課題解決に貢献できる

ふるさと納税のメリットは、何と言っても税金控除が受けられること。

控除上限額内の2,000円を超える部分について、翌年納める住民税から控除、さらに所得税は還付という形で控除されます。

住民税と所得税の控除(還付)タイミングは異なりますので注意してくださいね。

- 住民税:確定申告した年の5〜6月に届く「住民税決定通知書」で控除額を確認

- 所得税:確定申告の1〜2ヶ月後に指定した口座振込にて還付

このように、住民税は差し引かれるという形で、所得税は口座振込という形で控除されます。

ふるさと納税のデメリット・注意点

- 寄付金額の上限を超えた分は控除されない

- 給与所得者でも確定申告の手間がかかる

- ふるさと納税制度を採用していない自治体もある

- 返礼品が届くまで時間がかかるケースもある

まず、寄附金上限額を超えて寄附した分は控除されないため、もしオーバーしてしまった場合はただの出費になってしまいます。

もちろん、寄付した金額は地域の活性化に役立てられますが、自分にとってお得ではありませんよね……。

ふるさと納税の流れについての説明でもふれましたが、「自分が寄附金上限額がいくらか?」を知っておくことは、ふるさと納税を有効に活用するためには必須です。

また、確定申告の手間がかかる点も給与所得者にとってはデメリットといえます。

そもそも確定申告が必要な自営業やフリーランスの方とは違い、給与所得者は本来会社が年末調整してくれることにより確定申告は不要です。

しかし、ふるさと納税のメリットである税金控除を受けるためには、給与所得者であっても確定申告をしなければなりません。

確定申告の時期にあたる毎年2月中旬〜3月中旬には、全国で2,000万人を超える納税者が確定申告をするため、税務署は非常に混雑します。

慣れない申請書類の作成もありますので、確定申告の準備は早めにされることをおすすめします!

まとめ: ふるさと納税を効果的に活用!

- ふるさと納税とは寄附者(納税者)にとっては「所得税や住民税の還付・控除が受けられるお得な制度」である

- 税金控除以外にも「返礼品」や「応援したい地域へ貢献できる」といったメリットがある

- 寄附金上限額やデメリットを理解した上で活用することが大切

今回は、ふるさと納税の仕組みについて伝えてきました。

税金控除や返礼品などメリットについて取り上げられることが多いですが、確定申告の手間がかかるなどのデメリットもありましたね。

とは言え、1度おこなってしまえば手順は簡単ですし、税金について勉強するきっかけにもなります。

応援したい地域の課題解決や活性化につながるという魅力もありますよね。

ふるさと納税の仕組みを理解し、効果的に活用していきましょう!