こんにちは、マネ子です。

今回のテーマは「贈与税と相続税」。

どちらももらったお金にかかる税金のことですが、この2つの違いって分かりづらいですよね。

しかし、受け取り方が違えば税金の額も変わってきます。

今後自分がお金を受ける立場になった時、トータルで考えてどちらが節税効果が高くなりそうか、ざっくりとでも判断できる知識を身に着けましょう!

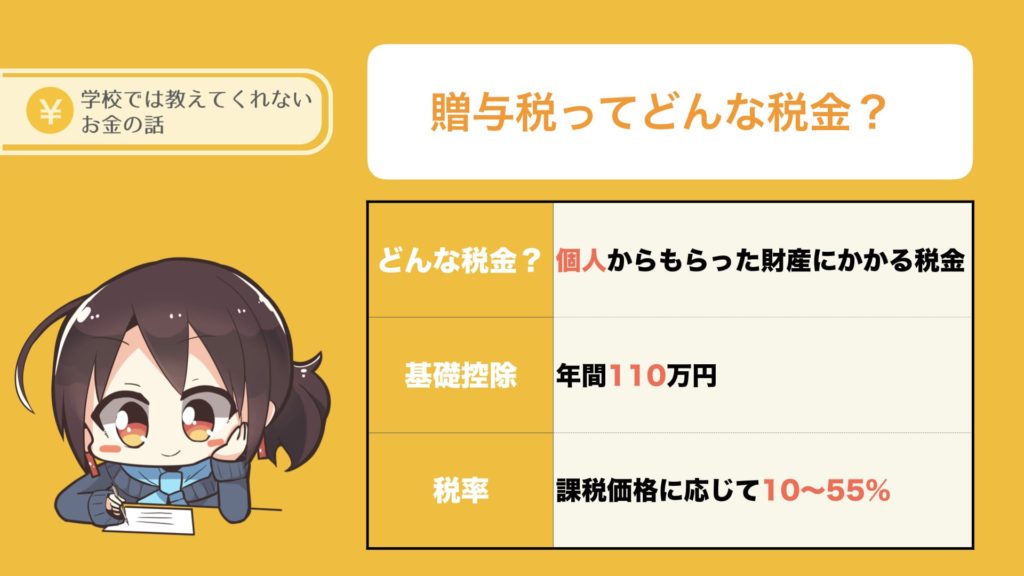

贈与税ってどんな税金?

贈与税とは、もらった財産にかかる税金のことをいいます。

贈与税は、個人から財産をもらったときにかかる税金です。

「個人から」もらったときにかかる税金なので、会社など「法人から」財産をもらった時は贈与税はかかりません(所得税はかかります)。

少し掘り下げて、そもそも「贈与」がどういうことかというと、「当事者の一方(贈与者)が、自己の財産を無償で相手方に与える意思を示し、相手方(受贈者)が承諾の意思表示をすれば成立する契約行為」です。

かんたんな例を挙げますね。

たとえば、Aさんが「Bさん、この本読み終わったからタダであげるよ」と言い、Bさんが「ありがとう、もらうね」と受け取ったら、これは贈与です。

「個人対個人であること」「無償であること」「承諾の意思表示があること」の3つを満たしているからです。

ちなみに金銭がからんでくると、贈与ではなく売買です。

贈与税に話を戻しましょう。

贈与税には、年間110万円までの基礎控除があります。

ですので、贈与税を計算する時は下記の式で算出します。

贈与税=(1年間で贈与によりもらった財産価額合計−基礎控除額110万円)×税率−控除額

税率は、基礎控除額110万円を差し引いた後の課税価格に応じて10〜55%の範囲で変わります。

たとえば、1年間に500万円の贈与を受け取った場合は下記のように計算します。

(500万円−基礎控除額110万円)×税率20%−控除額25万円=贈与税は「53万円」

相続税ってどんな税金?

相続税とは、亡くなった人から相続などによって受けた財産にかかる税金のことをいいます。

相続税は、個人が被相続人(亡くなられた人のことをいいます。)から相続などによって財産を取得した 場合に、その取得した財産に課される税金です。

引用元:国税庁 相続税のあらまし

相続税の計算式は、下記のとおりです。

相続税=相続財産の金額−基礎控除額(3,000万円+600万円×法定相続人数)×税率−控除額

ざっくり式だけを書きましたが、法定相続人が納付する相続税額を出すための手順は下記のようになります。

- 相続財産を調べて合計する(借金や非課税財産があれば差し引く)

- 基礎控除額を引いて課税遺産総額を出す

- 法定相続分によって課税遺産相続を分ける

- 相続税の総額を出す

- 各相続人の相続税額を出す

このように相続税は、相続人の立場(配偶者か?子どもか?など)ごとに税率をかけて相続税額を出し、相続割合で税額を按分するというしくみになっているんです。

たとえばAさんが1億円を残して亡くなったとします。

相続人は、配偶者Bさん8,000万円、子のCさんDさんが1,000万円ずつだったとしましょう。

まずは、ステップ1「相続財産を調べて合計する」です。今回の例では、借金や非課税財産は無かったものと仮定して、1億円のままで話をすすめましょう。

ステップ2「基礎控除額を引いて課税遺産総額を出す」です。

基礎控除額は「3,000万円+600万円×法定相続人数」の式にあてはめて、4,800万円です。

控除を引いた金額が課税総額ですので、

1億円−4,800万円=5,200万円

課税遺産総額は5,200万円だとわかります。

ステップ3「法定相続分によって課税遺産相続を分ける」に進みます。

今回のケースだと、配偶者Bさん1/2(2,600万円)、子Cさん1/4(1,300万円)、子Dさん1/4(1,300万円)の割合で按分できました。

それぞれ税率をかけ、配偶者Bさん1/2(2,600万円×税率−控除額⇒税額340万円)、子Cさん1/4(1,300万円×税率−控除額⇒税額145万円)、子Dさん1/4(1,300万円×税率−控除額⇒税額145万円)。

それぞれの相続税額が分かったら、ステップ4「相続税の総額を出す」に進みます。

と言っても、ここはシンプルに足すだけでOK。

相続税の総額は、

340万円+145万円+145万円=630万円

ですね。

いよいよ最後のステップ「各相続人の相続税額を出す」に進みます。

さっき出した相続税の総額630万円を、実際の相続割合により按分します。

- 配偶者Bさん⇒504万円

- 子Cさん⇒63万円

- 子Dさん⇒63万円

按分した税額から各種税額控除の額を差し引くと、納付税額は下記のとおりになります。

- 配偶者Bさん⇒0万円

- 子Cさん⇒63万円

- 子Dさん⇒63万円

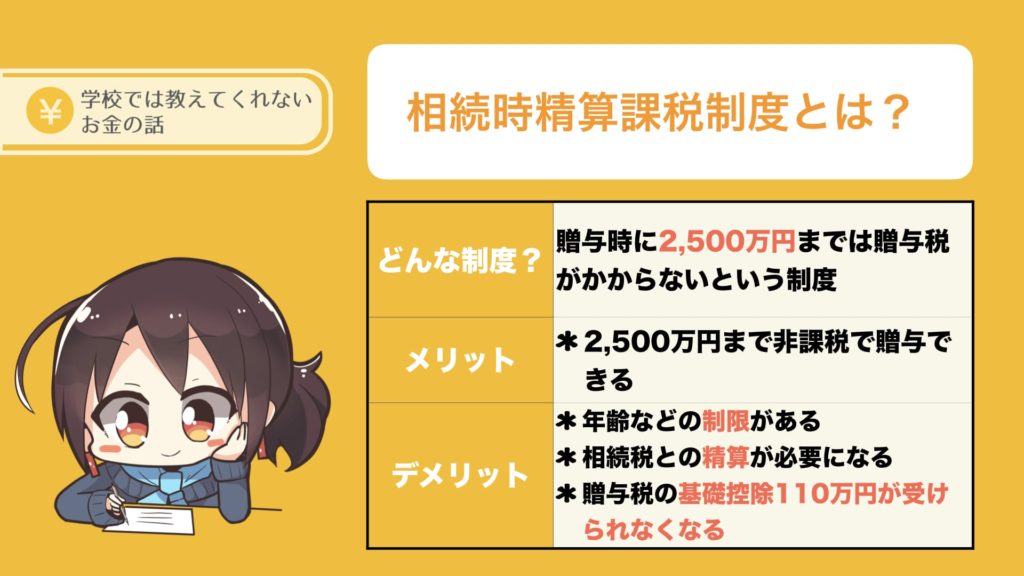

相続時精算課税制度とは?

相続時精算課税制度とは、贈与時に2,500万円までは贈与税がかからないという制度です。

2,500万円を超えた分には、20%の贈与税がかかります。

「へえ、2,500万円までは税金がかからないのか。絶対お得じゃん!」

と思ってしまうのですが、厳密に言うと、2,500万円に税金がかからないわけではありません。

相続時精算課税制度という名前どおり、相続が発生したタイミングで、贈与時の評価額を戻した上で精算して課税されるんです。

たとえば、Aさんが1億円を持っていたとします。

生前Aさんは、相続時精算課税制度を使って、子のBさんに2,500万円を贈与しました。

贈与の時点では、この2,500万円は税金はかかりません。

その後、Aさんが亡くなり、Aさんの財産7,500万円はBさんに相続されることになりました。

この時、7,500万円のみに対して相続税がかかるのではなく、生前贈与を受けた2,500万円も加えた1億円に対して相続税がかかるということなんです。

「えっ、結局課税のタイミングを後ろにずらしただけ?じゃあなんでこんな制度あるの?」

と思った人もいるかも知れませんが、この相続時精算課税制度を使うことでメリットを得られるケースもあります。それが、下記2とおり。

- 相続の心配のない人が贈与するケース

- 贈与時より財産価額が値上がりすることが確実なケース

このような場合は、相続時精算課税制度を使うメリットがあると言えます。

しかし、相続時精算課税制度には贈与相手の条件があったり、贈与税の基礎控除110万円が今後使えなくなってしまうというデメリットもあります。

一見とてもお得に見える制度なんですが、実際ほんとうに有利な人は限られるんです。

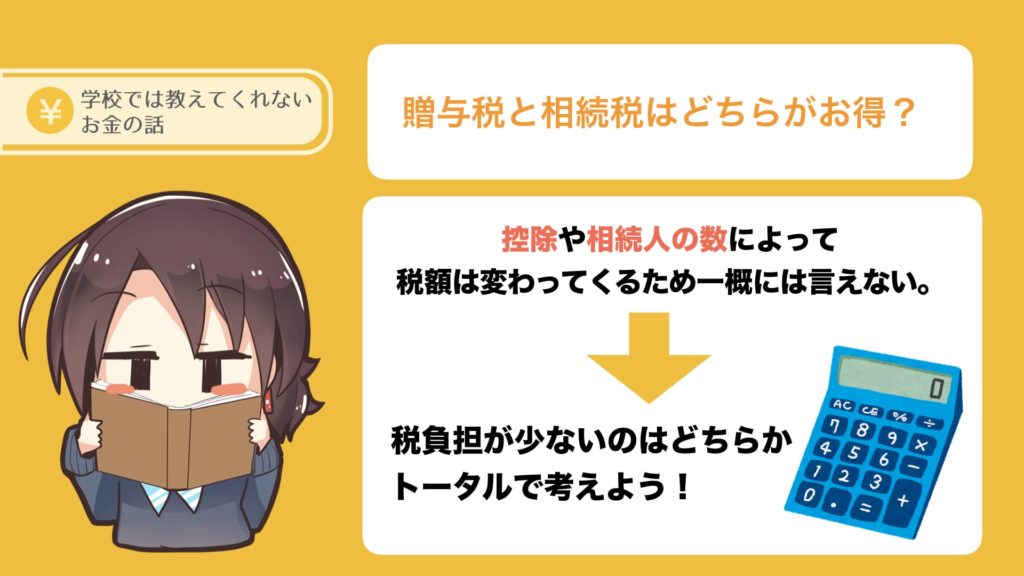

贈与税と相続税はどちらがお得?

「贈与税と相続税はどちらがお得?」という質問へは、「ケース・バイ・ケースです」という回答になってしまいます。

同じ財産だとしても、受けられる控除や、相続人の数によって税額は大きく変わるためです。

資金に余裕がある人の場合は贈与をしていったほうが節税になる可能性が高いですが、それでもトータルとしてどうすれば税負担が軽減されるか考えるようにしましょう。

まとめ:贈与税と相続税は表裏一体

- 贈与税とは、もらった財産にかかる税金のこと。

- 相続税とは、亡くなった人から相続などによって受けた財産にかかる税金のこと。

- 相続時精算課税制度では、相続が起こった時に生前贈与(税金がかからなかった分)も含めて税金を精算する。

- 贈与税と相続税のどちらがお得かは一概に言えず、ケース・バイ・ケース。

贈与税と相続税の違いについて伝えてきました。

この2つのどちらがお得かを知りたい時に、単純に税率を比較するだけでは不十分です。

税金や相続に関する情報は書店やインターネットでも手に入りますが、内容を理解することはなかなか難しく、時間もかかります。

困ったときは税理士に相談するという方法も検討しましょう!