こんにちは、マネ子です!

今回は、知っているようで実は知らない「相続の基礎知識」に関するお話をしたいと思います。

子供のために貯金をしている人は多いですよね。

でも実は、自分がいなくなってしまった後にお金をどうやって子供に相続するかを考えている人は少ないんです。

そこで今回は、親から子どもへ効率よくお金を残す方法を紹介していきます!

Contents

保険金として残す

自分に、もしものことがあった時に備えて、生命保険に加入している人は多いですよね。

そして、自分がいなくなってしまった場合、保険金の受取人を子どもにしている人もいるのではないでしょうか。

保険金を子どもに相続すると「相続税」がかかる

実は、親から子どもへ保険金を渡す場合は、「相続税」という税金がかかります。

それでは、相続税について説明します!

生命保険の契約者と被保険者が父親で、保険金受取人を子どもにしている場合を例にしましょう。

父親がいなくなったら、子供に保険金が受け渡されますよね。

このように、契約者と被保険者が同じ人で、子供が保険金受取人の場合、死亡保険金に相続税がかかります。

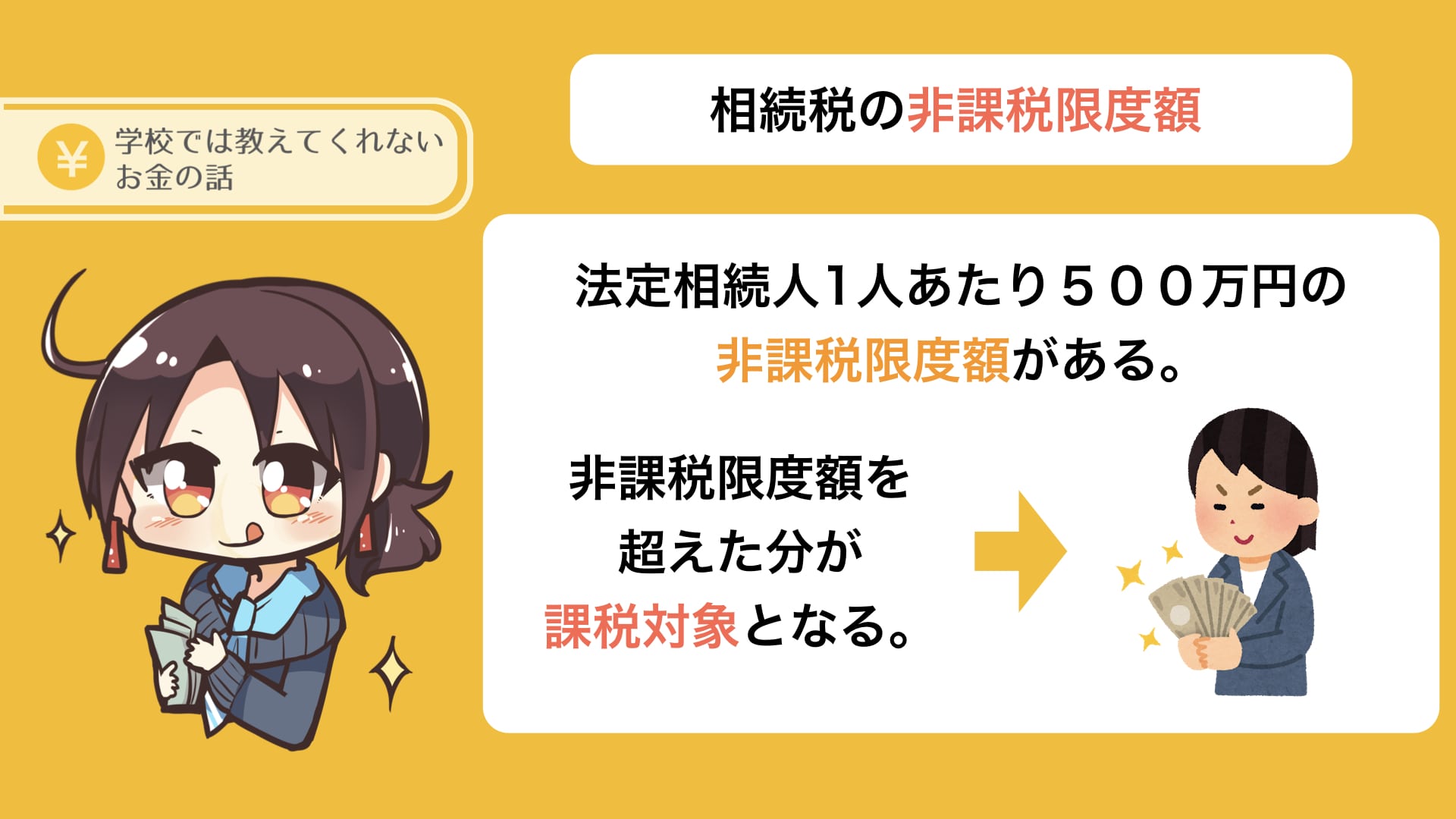

相続税の非課税限度額とは?

死亡保険金に対する相続税には非課税限度額というものがあります。

法定相続人1人あたり500万円の非課税限度額があり、それを超える分が課税対象になります。

つまり、法定相続人が2人の場合は、500万円×2人=1000万円を超える分が課税対象ということです。

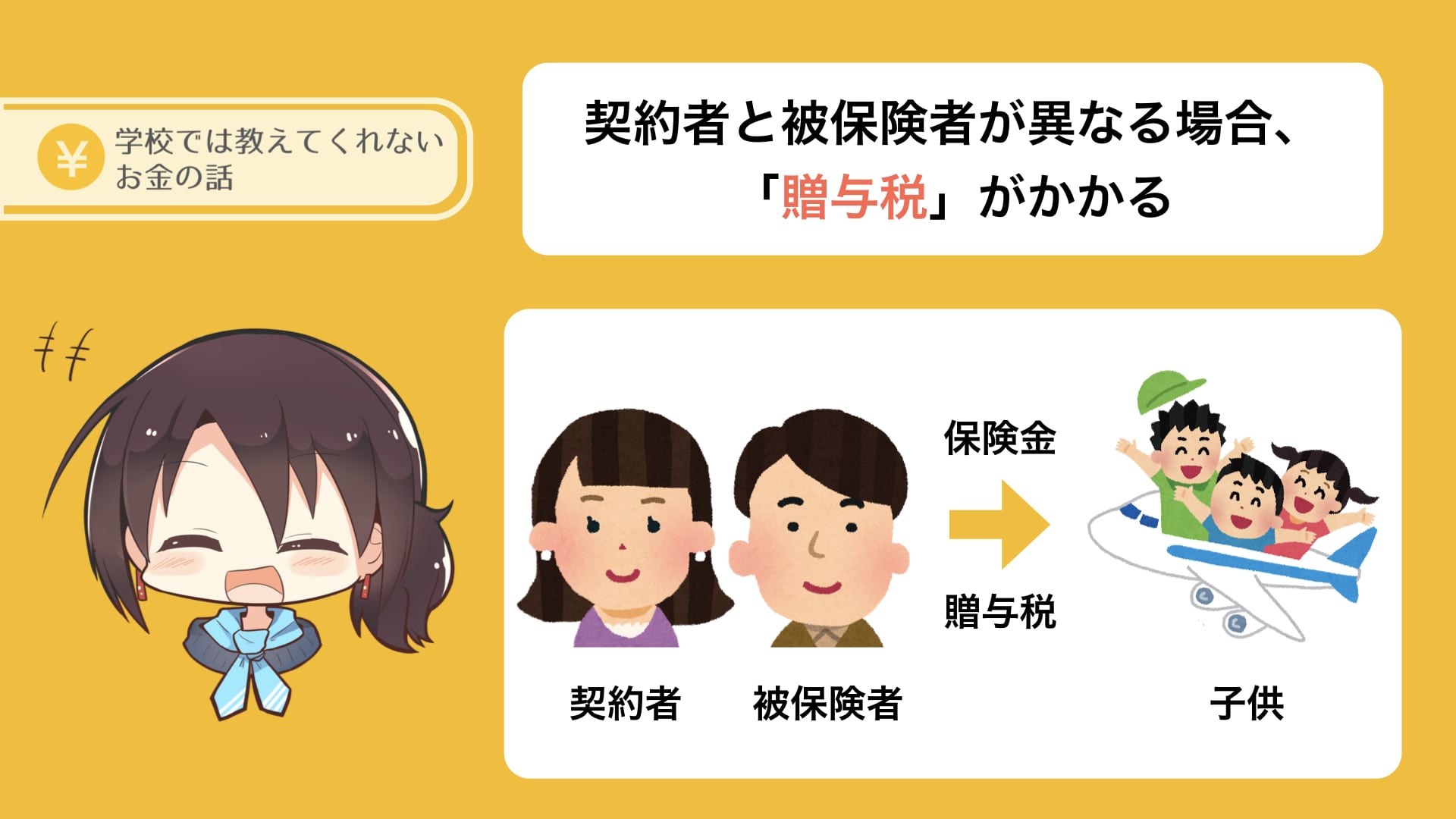

贈与税には非課税限度額がない

また、契約者と被保険者、受取人がすべて異なる場合は、死亡保険金に「贈与税」という税金がかかります。

例えば、母親が契約者で、父親が被保険者、受取人が子供の場合です。

父親がいなくなっていまうと死亡保険金が支払われます。

しかし、死亡保険金には贈与税がかかってしまいます。

しかも贈与税には相続税のように非課税限度額がないため、死亡保険金全額が課税対象になってしまうのです。

- 死亡保険金を子どもが受け取ると、相続税がかかる。

- 相続税には非課税限度額がある。

- 生命保険の契約者・被保険者・受取人がすべて異なる場合は全額課税対象になる。

保険金を子どもに残そうと考えている場合は、契約者や被保険者を誰にするかはよく考えておきましょう。

不動産として残す

不動産を親から子どもに相続する場合も相続税がかかります。

しかし、不動産の場合、移動するのは土地の所有権であり、金銭の移動はありませんよね。

そのため、相続税はいくら?と悩まれる人も多いんです。

そこで、不動産贈与するなら覚えておきたい「時価」と「評価額」について解説します。

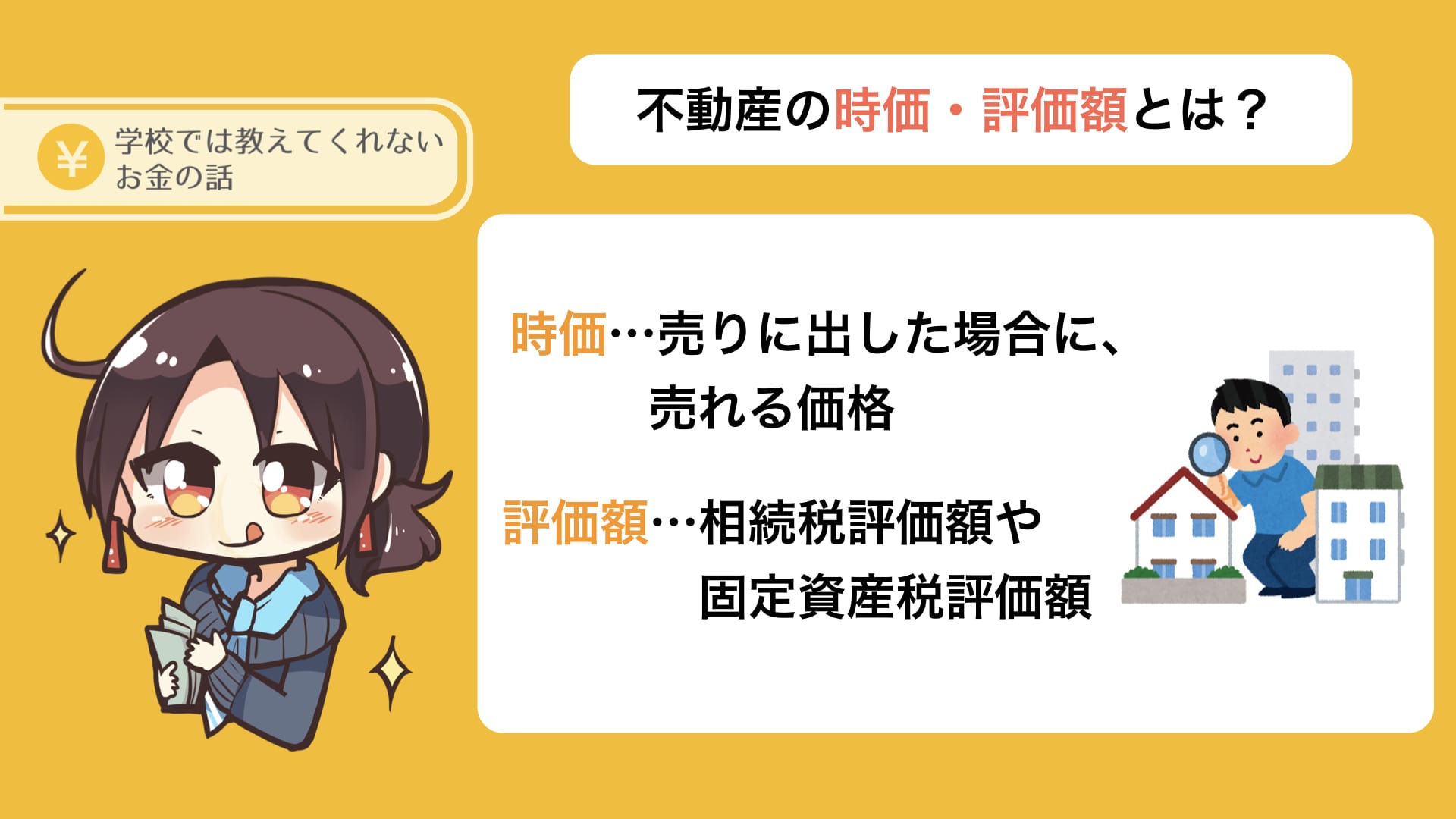

不動産の時価・評価額って何?

「不動産の時価」を簡単に説明すると、「不動産を売りに出した場合に売れる価格」のことです。

例えば、不動産を3000万円で売りに出して、誰かが3000万円で購入してくれた場合、その不動産の時価は3000万円というわけです。

一方「評価額」は、相続税評価額や固定資産税評価額のこと。

相続税評価額は、国税庁が毎年発表する価格に土地面積を掛けることで算出されます。

固定資産税評価額は、固定資産税を計算する時に基準となる価格のことです。

つまり、不動産を子どもに相続する場合は、時価は高く評価額は低い方が相続税が少なくて済むというわけです。

戸建てとマンションどちらが相続税額が少ない?

子どもに不動産を相続する場合、戸建てとマンションどちらの方が良いか悩んでしまいますよね。

実は、戸建てとマンションを比較すると、相続税額はマンションの方が低くなるのです。

なぜなら、マンションの敷地の持分は、敷地面積を全戸数で割って算出するから。

そのため、マンションの一室の方が戸建てよりも相続税評価額が低くなるわけです。

- 不動産を相続する場合、時価は高く、評価額は低い方が相続税が少なくて済む。

- マンションの方が戸建てよりも相続税評価額は低くなる。

戸建てもマンションもどちらもメリット・デメリットがあります。

なので、これから不動産を購入するなら、自分と子どものライフスタイルに合った方を選ぶと良いでしょう。

投資をして残す

子どものために定期預金を積み立てている人も多いでしょう。

しかし、定期預金といっても利息は少ないですよね。

実は、定期預金の他にも子どものためにお金をコツコツを積み立てる方法があるのです。

投資して増やしたお金を相続する

子どものために、お金を投資してコツコツ増やしていきましょう。

「え、投資なんかして子供のお金がなくなってしまったらどうするの?」と思われた人もいますよね。

確かに投資は、お金が減ってしまうリスクがあります。

しかし、大きなリターンを狙わないで比較的安全な投資先を選ぶことで、銀行預金よりも高い利回りが期待できるのです。

例えば、長期国債。

長期国債というのは、国が発行する国債の中でも、元本を償還するまでの期間が5年以上のもの。

例えば、日本国債・アメリカ国籍・ドイツ国籍など様々な国の国籍が購入できます。

いずれも銀行、証券会社、郵便局で購入できるんですよ。

購入した長期国債を子どもに渡した後、債権の価格が上昇すれば売却もできます。

投資信託を相続する場合の注意点

また、投資信託を運用していた場合も子どもに相続できます。

投資信託でコツコツとお金を増やしている人も多いですよね。

しかし、注意が必要な点もあります。

投資信託を相続した後に、投資信託を解約して現金を手にしたとします。

その時に受け取った現金が投資信託を相続した時の価格よりも多かった場合、譲渡所得が発生します。

そのため、増えた分の税金(所得税と住民税)を納めなければなりません。

- 利回りの良さなら銀行預金よりも投資。

- 投資信託の相続で譲渡所得が発生したら税金の支払いが必要。

ちなみに投資信託だけでなく、株や国債の譲渡所得でも同様です。

注意しておきましょう!

現金として残す

現金を子どもに相続する場合は、1円単位まで分割できます。

また、基礎控除内であれば、相続税はかからないんですよ。

相続税の基礎控除について

相続税の基礎控除の計算式は以下の通り。

【相続財産】ー【基礎控除額】=【相続税の課税対象額】

例えば、5000万円の現金があり、3人で相続するとします。

5000万円ー(3000万円 + (3人 × 600万円))=200万円

この場合、相続税の課税対象になるのは200万円です。

現金を相続するメリット・デメリット

現金を子どもへ相続するメリットは、土地や不動産とは違い、人数分均等に分けられる点です。

誰がどれをもらうなど、もめなくても良いということですよね。

そして、相続した現金を投資にまわしたり、定期預金に預けたり、使い方は自由です。

一方で、現金を相続する際のデメリットは、やはり相続税が高いことでしょう。

相続税の税率は課税対象が1000万円以下なら10%です。

しかし、課税対象額によって税率は上がっていき、3億円を超えると、なんと税率50%に!

相続する現金の金額が高いほど税率は非常に高くなってしまうということですよね。

まとめ:少しでも多く残したいのであれば現金以外の方法で

- 死亡保険金には非課税限度額がある

- 戸建とマンションなら、マンションの方が相続税は少ない

- 投資でコツコツお金を増やして渡すのも良い

- 現金の相続は相続税が比較的高い

今回は、意外に知らない人の多い「相続の基礎知識」を紹介しました。

親の財産を子どもに渡す方法はいくつかありますが、せっかくなら支払う税金は少なくしたいですよね。

そのため、相続税の高い現金を残すのは避けた方がよいでしょう。

また、できるだけ多くのお金を子どもに残すために、私たち親が資産形成をしっかりしておく必要があります。

後から後悔しないように、しっかりとお金の知識を身に着けておきましょうね!