こんにちは、マネ子です!

個人で働くフリーランス人口の増加、副業解禁などの影響により、「確定申告」をしなければならない人も同時に増えてきています。

そこで今回は・・・

- そもそも確定申告とは何なのか?

- 確定申告が必要な人は?

- 確定申告のやり方

などを、初心者向けに分かりやすく解説していきます。

「確定申告=フリーランスがやるもの」と思われがちですが、会社員の方でも確定申告が必要な場合もあるので、「自分には関係ない」とは思わずに、是非この記事を一読してみてください。

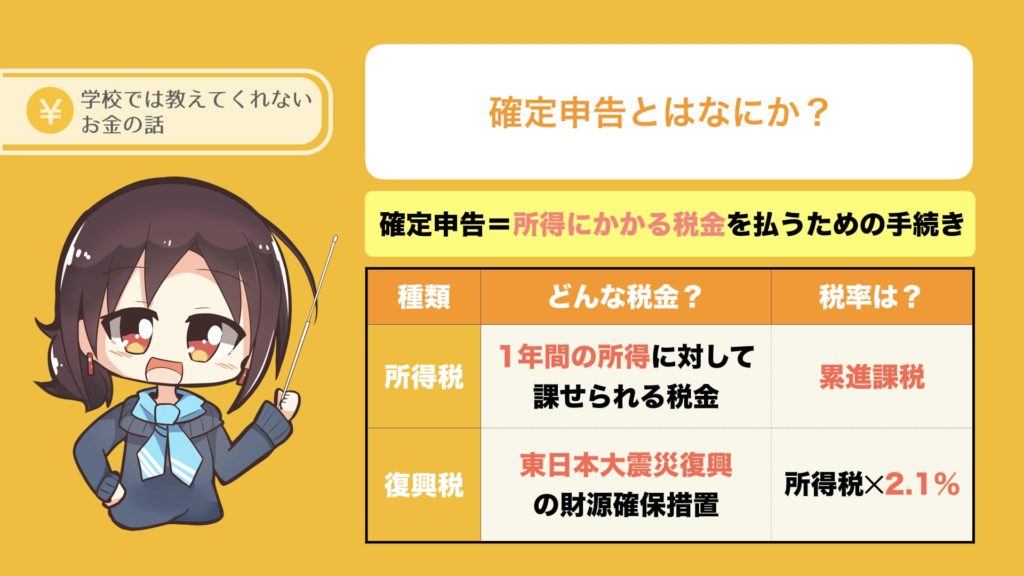

確定申告とはなにか?

確定申告を一言で表すと、「所得にかかる税金を支払うための手続き」です。

所得にかかる2つの税金

そしてこの所得にかかる税金には、2つの種類があります。

- 所得税

- 復興特別所得税

1番の「所得税」は皆さんも聞いたことがあると思いますが、念のため解説しておきます。

所得税とは、1年間の所得(収入ー必要経費)に対して、一定の割合(累進課税制度)で課せられる税金です。

2番の復興特別所得税は、聞きなれない方もいるかもしれませんので、こちらも解説しておきます。

平成25年より、東日本大震災の復興に必要な財源を確保するための特別措置として、設置された税金のひとつです。

復興特別所得税が適用される機関と税率は、以下の通り。

- 適用期間:平成25年から平成49年分まで

- 税率:所得税×2.1%(一律)

この2つの税金を納めるために必要なのが、今回のテーマでもある「確定申告」になります。

確定申告をやらないとペナルティがある

この確定申告をやらなかったり、遅れたりすると以下のペナルティがあることも覚えておきましょう。

- 無申告加算税:期限までに申告がなかった場合に課税

- 延滞税:期限までに納税がなかった場合に日割りで課税

- 重加算税:意図的に申告がなかった場合に課税

特に、意図的に所得を隠蔽し、申告をしなかった場合に課せられる重加算税は、もともと払うはずの税金の35%または40%を上乗せした額を払う必要があります。

一歩間違えば、多額の税金を支払う事になるので、しっかりと確定申告はしておきましょう。

確定申告が必要な人とは?

冒頭でもお話しした通り、「確定申告=フリーランスがやるもの」ではなく、一部の会社員も含め、以下のような人は、確定申告が必要です。

- 事業所得を得た人(フリーランス業)

- 雑所得を得た人(年金、副業など)

- 配当所得を得た人(投資)

- 不動産所得を得た人(投資)

- 譲渡所得を得た人(資産を譲渡)

- 山林所得を得た人(山などを譲渡)

- 一時所得を得た人(懸賞)

- 給与所得を得た人(会社員)

その中でも、色付きのものに該当する人が多いと思うので、そこに着目して解説していきます。

個人事業主(フリーランス)

個人事業主、いわゆるフリーランスとして得た所得(事業所得)は、主に2つの種類に分けられます。

- 源泉徴収をしている所得

- 源泉徴収をしていない所得

取引している相手によって(個人か法人か)、仕事の報酬に対して源泉徴収分を差し引いたものなのか、差し引いていないものなのかが分かれます。

そういった整理された収入から、必要経費を差し引いた「所得」を算出し、所得税を計算していきます。

収入ー必要経費=所得

これをやるのが確定申告なんですね。

なので、フリーランスにとって確定申告は絶対必要なのです。

会社員(条件あり)

会社員の方の場合、所得税を源泉徴収という形で毎月にお給料(給与)から差し引かれるので、基本的に確定申告は必要ありません。

しかし、会社員の中でも以下に該当する人は、確定申告をする必要があるので、チェックしておきましょう。

- 給与が2000万円を超えている人

- 副業をしている人(所得が20万円を超えている)

- 2箇所以上の給与所得を得ている人

給与が2000万円を超えている人は少ないと思いますが、もしも超えた場合は、年末調整をしてもらえないので、自分で確定申告をする必要があります。

また、副業解禁により、これから副業をやっていく人も増えていくと思いますが、副業所得(雑所得や配当所得など)が20万円を超えた場合、確定申告をする必要があります。

要するに、副業分の所得税を納める必要があるという事です。逆に、副業所得が20万円以下の場合は、所得税を支払う義務はありません。(住民税は支払う必要あり)

また、ここでも「所得=収入ー必要経費」の方程式は、覚えておきましょう。

副業収入を得るためにパソコンを買ったのなら、それは必要経費になります。

- 1年間の収入:30万円

- 必要経費:15万円

- 所得:15万円

この場合、確定申告をする必要はありません。

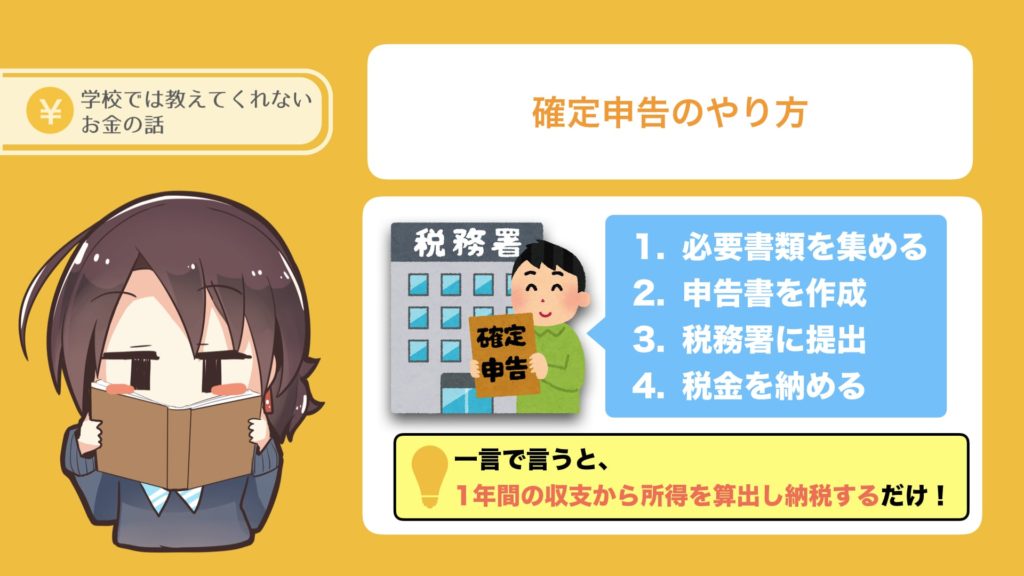

確定申告のやり方

まず、確定申告を知るためには、以下の3つの期間(期限)を確認する必要があります。

- 対象期間:1月1日~12月31日

- 申告期間:2月16日~3月15日(例外アリ)

- 納付期限:3/15日(例外アリ)

特に申告期間と納付期限は、この期限を過ぎると「ペナルティ」が課せられるので、気を付けましょう。

また、確定申告というと難しく聞こえますが、やることはいたってシンプルで、以下のような流れで進めていきます。

- 必要書類を集める

- 確定申告の申告書を作成

- 税務署に申告書を提出する

- 税金を納める

簡単な話、1年間の収入と支出をまとめて、所得を算出し、納税をするだけです。

①必要書類を集める

まずは、確定申告に必要な書類を集めて、整理します。

確定申告に必要な書類は、人によって変わってくるので、ここでは個人事業主が申告する場合に必要なものを見ていきましょう。

- 本人確認書類

- 印鑑(シャチハタ不可)

- 申告書※

- 口座番号が分かるもの

- 所得を証明するもの

- 控除(医療費控除、住宅ローン控除)を受けるための書類

- 青色申告決算書(青色申告者のみ)

- 収支内訳書(白色申告者のみ)

- 帳簿、領収書、レシートなど

※個人事業主は、確定申告書Bになります。

②確定申告の申告書を作成

個人事業主の場合は、確定申告書Bに以下の内容を、「第一表、第二表」に分けて記入します。

・第一表

- 収入金額

- 所得金額

- 所得から差し引かれる金額

- 税金の計算

- その他

・第二表

- 所得の内訳

- 所得の内訳から差し引かれる金額に関する事項

③税務署に申告書を提出する

確定申告書が書けたら、税務署に提出します。

その際、提出方法は現在3つあるので、自分に合った提出方法を選びましょう。

- 直接税務署に持っていく

- 税務署に郵送する

- 「e-Tax(電子申告)」する

郵送やe-Taxは、わざわざ税務署に行かなくていいというメリットがある反面、税務署員から書類に不備がないかのチェックを受けられないというデメリットもあります。

初心者の場合は、多少時間がかかっても税務署へ直接行って、提出することをおすすめします。

④税金を納める

申告書の提出が終わり、問題がなければ最後に納税です。

納税する方法は、以下の3つの方法があります。

- 振替納税

- 現金納税

- e-Tax

納税方法によって、納税締切日が変わりますので注意が必要です。

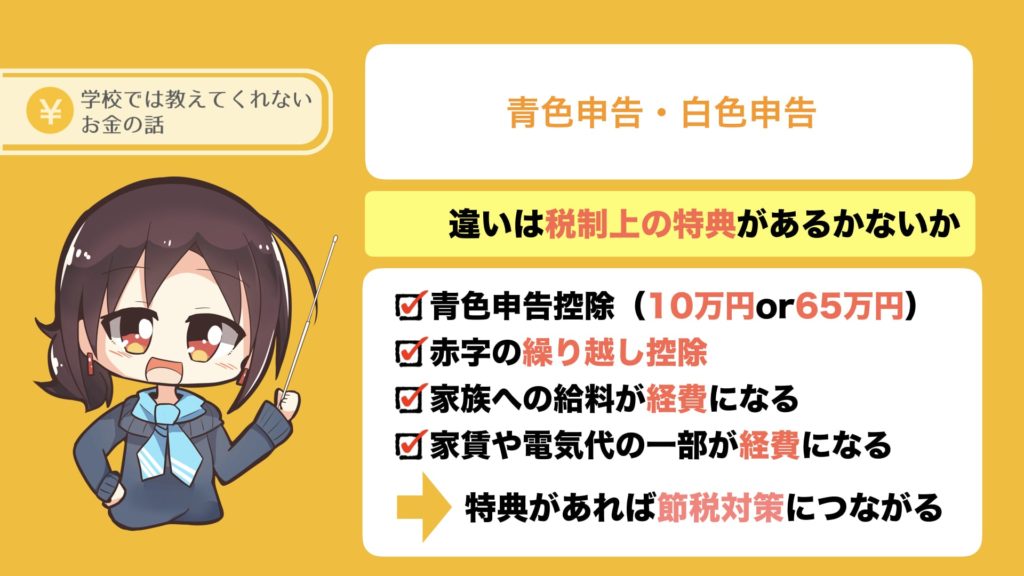

青色申告・白色申告

確定申告には、「青色申告と白色申告」と呼ばれる2つの方法があります。

| 青色申告 | 白色申告 | |

| 帳簿付け | 必要 | 必要 |

| 決算書の種類 | 青色申告決算書 | 収支内訳書 |

| 税制上の優遇 | あり | なし |

この2つの大きな違いは、「税制上の特典があるかないか」です。

税制上の特典とは、いわゆる節税対策となるもので、以下のような種類があります。

- 青色申告控除(10万円or65万円)

- 赤字の繰り越し控除

- 青色専従者給与(家族への給料も経費に)

- 少額減価償却の特例

- 家事按分(家賃や電気代の一部を経費に)

このように、様々な特典を受けられるのが青色申告のメリットです。

対する上記の特典を受けられない白色申告は、事前申請をする必要がなかったり、簡易的な帳簿でOKというメリットもあります。

まとめ:面倒くさがらずに確定申告をやり遂げよう

- 確定申告とは、所得にかかる税金を支払う手続き

- 確定申告をしないとペナルティがある

- 会社員でも確定申告が必要な場合がある

- 申告の方法は、青色申告と白色申告がある

確定申告は、所得税を納める為に必要な手続きです。

個人事業主(フリーランス)以外の会社員も必要な場合があるので、注意しましょうね!

また、税金の未納(脱税)は、重い罪となり、ペナルティが課せられる事になるので、面倒くさがらずに、しっかりとやり遂げましょう。